La relocalización de fábricas beneficia a Monterrey, Saltillo, Tijuana, Chihuahua y Guadalajara.

En México, la industria automotriz, de autopartes y manufactura, lideran la absorción de espacios industriales en el país.

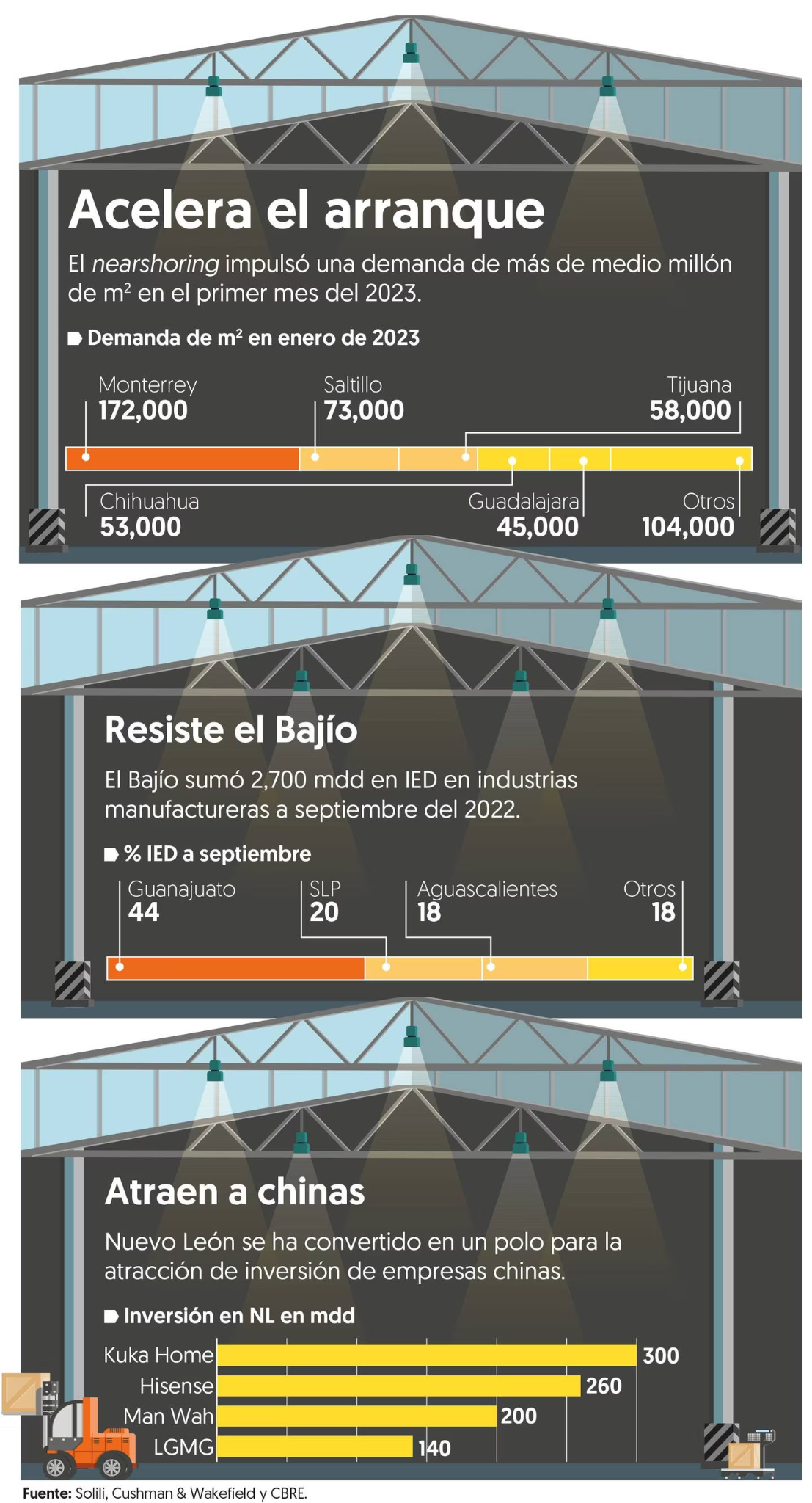

El arranque del 2023 registró una demanda total de 505 mil metros cuadrados (m²) de naves industriales en enero por el nearshoring, principalmente en estados fronterizos que aportan más del 80 por ciento de la actividad de este mercado que se aceleró con la relocalización de autoparteras, tecnológicas, manufactureras y automotrices que buscan nuevos parques para instalarse.

La guerra en Europa entre Rusia y Ucrania, así como la tensión comercial entre China y Estados Unidos, los altos costos de producción por la inflación, los confinamientos a raíz de la pandemia y, en general, las interrupciones en las cadenas de abastecimiento y logística, obligaron a muchas empresas a migrar sus líneas de producción desde Asia a México.

“Las empresas que se sitúan en frontera o en mercados cercanos como Monterrey o Saltillo, refuerzan sus ventajas de cercanía a Estados Unidos y así logran garantizar las cadenas de suministro en el largo plazo. La competitividad de los costos de producción y la disponibilidad de mano de obra especializada complementan las ventajas frente a los mercados asiáticos que dominaban la escena”, dijeron analistas de la consultora inmobiliaria Solili.

La firma señaló que sólo en el primer mes de este año, Monterrey lidera la demanda de naves industriales con 172 mil metros cuadrados, seguido de Saltillo, Tijuana y Chihuahua con 73, 58 y 53 mil metros cuadrados de demanda.

Solili agregó que la fuerte actividad registrada por el nearshoring ha hecho que en general la vacancia de los mercados industriales en promedio nacional ronda el 2 por ciento.

En México, la industria automotriz, de autopartes y manufactura, lideran la absorción de espacios industriales en el país.

La ampliación de plantas para producir vehículos eléctricos, por ejemplo, con BMW en San Luis Potosí, General Motors en Coahuila y Ford en el Estado de México, dinamizará la demanda de cadenas productivas y proveedores, por lo que será necesario el desarrollo de nuevo inventario para el país.

De acuerdo con datos de la Confederación de Cámaras Industriales (Concamin) hay al menos unas 400 empresas interesadas en instalarse en México a causa del nearshoring.

Samuel González, analista de market research en Cushman & Wakefield México, destacó que Nuevo León ha sido de los más beneficiados en inversión extranjera, principalmente proveniente de Asia y otras partes del mundo con el nearshoring.

Destacó que desde octubre del 2021 a julio de 2022, se anunciaron 85 inversiones adicionales en Nuevo León, 18 de las cuales son de origen chino.

González detalló que del total, 44 representan nuevos proyectos y los 41 restantes son ampliaciones de operación en el estado.

La vacancia de estos espacios apenas alcanza el 2%, debido a la alta demanda de nuevos parques.

Entre las empresas que han anunciado inversiones en el estado destacan la empresa china de maquinaria, Lingong Machinery Group (LGMG), con un capital de 140 millones de dólares de inversión; Hisense y Kuka Home con inversiones de 260 y 300 millones de dólares, respectivamente y los planes de expansión de la empresa china de muebles Man Wah con inversión de 200 millones de dólares.

Inmobiliarios como Fibra Uno y Fibra Prologis ya reportan ocupaciones cercanas al 99 por ciento de naves industriales y esperan un mejor año de absorción, aunque también muchos retos para desarrollar nuevo producto o parques industriales.

Fuente: El financiero https://www.elfinanciero.com.mx/empresas/2023/02/15/el-nearshoring-detona-demanda-de-medio-millon-de-m2-de-naves/

Resumen para el sector de la construcción

El sector de construcción tiene expectativas de crecimiento del 1.0%, apoyado principalmente por inversión en proyectos de infraestructura, fuertes exportaciones y actividad manufacturera.

Fuentes: INEGI, SHCP, BANXICO, EL FINANCIERO, EXPANSIÓN, CMIC, EL ECONOMISTA, IMEF

(*) Variación Acumulada real.